Digitalisation rime avec raison

Auteur : Lajos BENYO, Associé assurance et protection sociale d'Abelya Partners

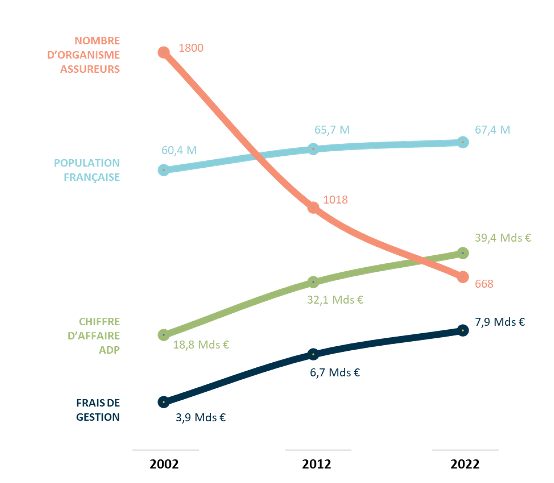

Le digital, promesse tenue ? Alors que le digital s’affirme comme un standard, questionner la manière dont le digital a transformé le secteur de l’assurance de personne peut paraitre aller à l’encontre de l’ère du temps. En effet, le digital est un incontournable de l’expérience adhérents. Et les effets de productivité liés à la numérisation sont indéniables. Pourtant, le marché de l’assurance de personne qui a vu son CA plus que doubler en 20 ans, et le nombre d’opérateurs divisé par trois, … dispose de frais généraux au même niveau qu’il y a 20 ans (x2 en € sur la période).

Comment expliquer ce phénomène ? Cette note se propose d’explorer quelques éléments de réponse.

La digitalisation accompagne et intensifie la croissance du marché de l’assurance de personnes

Sur les 20 dernières années, avec un mouvement qui se ralentit au cours de la dernière décennie, le marché de l’Assurance de Personne a connu une croissance forte ; son presque doublement[1] a été principalement généré par la valeur, et non par le volume du fait de la croissance faible de la masse assurable sur la période – augmentation de 12% de la population française sur la période[2]. Cet environnement de croissance a été aussi bien motivé par l’accroissement du domaine assurable (ex : actes hors nomenclature ou encore médecin douce) que par l’inflation des coûts liés aux soins du fait notamment du vieillissement de la population.

Donnée plus saisissante encore : malgré la réduction radicale du nombre d’acteurs (divisé par trois !)[3] d’une part et la numérisation à marche forcée des activités d’autre part, la part des frais de gestion n’a que très faiblement évolué (passage de 21% à 20% sur la période) ; dit autrement, un doublement également du volume des coûts des opérateurs !

En simplifiant à l’extrême, l’assurance de personne a basculé en quelques années d’une activité de vente mono-produit ou d’une opération de gestion linéaire spécialisée sur un canal (papier), à un modèle commercial multi produit – multi métier – multicanal, et à un modèle de conseillers en relation client mutli-spécialité et multi canaux ?.

Cette complexification des métiers a impliqué non seulement des évolutions profondes sur le plan humain, mais également des investissements lourds au travers de projets multiples aussi bien réglementaires (DSN, contrat responsable, …) que métier (création de CRM, OAV 2.0, extranets de plus en plus sophistiqués). Pour mener à bien ces transformations, les forces vives des Assureurs ont dû s’adapter : niveau de qualification de plus en plus poussé dans les métiers de base, création de nouveaux métiers plus coûteux en termes de masse salariale (développeurs très qualifiés, chefs de projets et de transformation qualifiés, souscripteurs en nombre, data-scientistes, …). Les effectifs des DSI ont vu sur cette période une croissance exponentielle par conséquence.

Une transformation numérique tirée de toute évidence par une évolution sociétale plus globale...

Le digital s’est imposé petit à petit dans la vie quotidienne de tous les Français, comme nouveau standard d’outils et d’expérience.

Les acteurs assurantiels qui ne seraient plus au nouveau standard d’expérience et de productivité établi par le digital se constitueraient un handicap concurrentiel. Par exemple, un acteur qui n’aurait pas encore installé la lecture automatique de PJ en temps réel en ligne ou sur le poste de travail conseillers ou agents, pour contrôler la conformité des formats et des données avec les données saisies ou déclarées, peut perdre de précieux points de productivité par rapport à un concurrent.

L’enjeu du digital ne s’exprime pas seulement en termes de productivité, mais également en termes d’expérience client 360°, y compris dans la gestion des feedbacks. Ainsi une absence de réactivité dans la réponse aux commentaires clients dans l’Apple Store et sur l’app de relation client de l’assureur, dégrade le positionnement de l’acteur au-delà même de la qualité intrinsèque des services digitaux offerts.

… mais comme tout changement, il ne s’opère pas indépendamment de son ancrage dans le réel

L’erreur serait toutefois de considérer, que ce gain ou perte de productivité est directement et totalement liée à la seule digitalisation.

De surcroît, les assureurs ont compris que les gains de productivité permis par la numérisation ne sont pas forcément des gains économiques immédiats ; la charge libérée peut être redéployée sur la qualité. A titre d’illustration, un profil investisseur qu’on peut créer en ligne, et des clients encouragés à réaliser l’opération dans l’espace client, représente un gain de temps non négligeable pour les conseillers, qui dans un rendez-vous épargne peuvent se concentrer sur le conseil et les opérations à valeur. 15 minutes d’entretien gagnées, c’est un rebond possible épargne / prévoyance que le conseiller ne serait pas à l’aise à faire en moins de temps …

Les acteurs les plus performants ont également compris et intégrés le fait que le digital reste un moyen parmi d’autres, et qu’une des clés du succès repose dans le couplage digital / humain pour plus de pertinence. Classiquement : mettre à disposition un simulateur de remboursement et de reste à charge en ligne, c’est un incontournable ; le coupler avec un appel sortant pour accompagner le client, voire le multi-équiper est un plus, car c’est un signal fort de négociation du client avec un concurrent. On observe un retournement de marché à ce titre, où le digital – que de nombreux acteurs souhaitaient imposer comme canal à part entière – redevient un composant essentiel mais moins autonome : les parcours du client, du conseiller et du gestionnaire deviennent un parcours unique (client final, conseiller, gestionnaire), peu importe que cela passe par un canal ou un autre, il ne s’agit que d’évolution de modalité pratique et de modalités préférentiel, avec des mécaniques de poupées russes autour d’une colonne vertébrale unique. Autrement dit, initier un dossier avec un conseiller suite à un entretien face à face peut tout à fait perdurer dans une complétude dans un espace digital, tout en ayant un contact par un chatbot ou avec un conseiller téléphonique pour finaliser ledit dossier. Cela se concrétise dans la convergence des parcours client / collaborateur qui expriment à la fois la recherche de synergie et la recherche de symétrie des attentions.

Autre exemple de nature très différente, c’est la percée toute relative des « pures players » spécialisés dans le numérique. Ainsi, les Luko ou Alan ont eu le mérite de mettre en mouvement les acteurs traditionnels de l’assurance. Néanmoins les caractéristiques économiques du marché tirent ces modèles vers une réalité toute autre : sur un marché en croissance relative, caractérisé par des marges faibles et des concurrents établis de longue date, croitre et prendre des parts de marché ne peut s’opérer qu’au travers d’investissements importants pour « acheter » des clients. Ce qui nécessite à terme de revenir à l’équilibre par des redressements des comptes clients pour dégager de la marge et couvrir les investissements. La seule expérience digitale ne permet pas de garder des clients face à une relative stabilité de prix des concurrents traditionnels.

Quelques observations sur les composants du succès du modèle des acteurs traditionnels

Au travers d’enquêtes auprès de dirigeants que nous avons pu mener dans nos parcours professionnels respectifs chez Abelya, plusieurs enseignements ressortent dans le temps[4] :

- Les acteurs traditionnels considèrent que les barrières à l’entrée du marché de l’assurance de personne constituent un frein aux nouveaux entrants, et leur laisse le temps d’observer les basculements majeurs de marché, et le temps d’agir pour intégrer des innovations technologiques par acquisition ou par création organique ;

- Les risques majeurs sont principalement portés par l’évolution du cadre réglementaire d’une part, et leur propre capacité d’adaptabilité aux évolutions sociétales, comportementales et concurrentielles.

Sous l’angle intrinsèquement digital, quels enseignements en tirer ?

- Résister aux sirènes et tendances du jour : qui se rappelle encore l’arrivée en fanfare des objets connectés sur le marché de l’assurance ? La promesse d’une démultiplication consubstantielle de la blockchain ? Ou encore le métavers qui devait suppléer le monde réel du jour au lendemain ? Ces quelques exemples plus ou moins récents montrent que l’exhaustivité de nouveautés technologiques ne trouvent pas instantanément leur utilité dans l’économie réelle. Il faut lire dans ces lignes moins l’expression d’une technophobie que l’observation des ruptures technologiques qui ont besoin de temps, chose faiblement concevable de nos jours, pour trouver leur place. Les acteurs qui tirent leur épingle du jeu sont sans doute ceux qui prennent la bonne distance critique, qui se les approprient avec une stratégie de petits pas expérimentale et pragmatique au travers de partenariats avec des acteurs spécialisés réellement en mesure de les opérer. Cette approche par le métier et la vision sur le métier de demain implique naturellement un travail de veille important.

- Ne pas confondre moyens et objectifs : Les acteurs les plus performants se reposent naturellement sur la digitalisation comme levier de croissance, de rationalisation ou encore de qualité de service rendu aux clients assurés et adhérents. Néanmoins, ils ne perdent pas de vue qu’il s’agit non pas une fin en soi mais bien d’un moyen pour parvenir à la finalité, qui est toujours liée à l’activité portée par l’assureur. Ce constat semble une banalité hormis les projets IT pour l’IT , toutefois, force est de constater les nombreux projets passés par les assureurs très couteux en capitaux ayant pour vocation la pure digitalisation d’une activité et qui n’aboutissent favorablement que dans des cas limités.

- Effort de focalisation et focalisation des efforts : la numérisation des activités a engendré, si c’était possible, une démultiplication des métiers, on l’a dit plus haut, mais surtout des projets. Fréquents sont les assureurs traditionnels avec des feuilles de route de programme et de projets dépassant les plusieurs centaines de projet. Plus spécifiquement, il n’est pas rare de voir une feuille de route digital composé de 50-80 projets. Ces acteurs disposent de capacité d’investissements internes et externes considérables, mais pas suffisant pour mener à bien ce niveau de transformation en parallèle. Une nouvelle fois, sans vouloir verser dans la banalité, ceux qui mettent l’effort sur la focalisation pour dégager les marges de manœuvre sur des projets qu’ils souhaitent réellement mener, les cadrent et les exécutent correctement. Les biais cognitifs chers à Olivier Sibony[5] sont nombreux, tout argument étant bon pour complexifier, s’entêter et perdre en capacité d’investissement si chère à l’entreprise.

- Être solide sur ses fondamentaux et chercher l’innovation « utile » : pour certaines compagnies, l’approche d’innovation sur les nouveautés numériques a vécu un changement de paradigme : lassé d’expérimentations tirées par la technologie elle-même, les directions d’innovation trouvent un rôle qui évolue. Il s’agit d’un positionnement non seulement en « push » autour des innovations identifiées vis-à-vis des directions opérationnelles de leur entreprise, mais axée davantage sur le questionnement et compréhension de leurs problématiques quotidiennes et fondamentales. Dit autrement, éclairer les pistes d’évolution de la gare d’aiguillage de la relation client en entrée du modèle relationnel ; chercher des solutions pour la mise en gestion automatique de contrats sur-mesure voire l’installation de modèles « sur-mesure standardisés » ; imaginer de nouveaux modèles de gestion de la fraude et du risque, les exemples sont nombreux. Enfin, au sens purement IT des fondamentaux, nous constatons également un mouvement arrière, où à la place de la démultiplication des projets imposants de nouvelles couches applicatives dans le patrimoine IT se décroit un profit d’assainissement des socles, prérequis incontournable aux projets de digitalisation.

- Ne pas rater le momentum : sans s’attarder plus longuement, car des exemples concrets illustrent les propos dans la partie précédente de cette note, il est évident que l’attentisme trop accentué n’est pas non plus la stratégie gagnante des meilleurs performeurs. Les attentes en matière digitale des clients sont réelles ainsi que des avantages intrinsèques portés par la mise en œuvre de ce type de démarche.

Pour tenter de conclure et de résumer les propos, l’évolution digitale du secteur de l’assurance de personne a indéniablement transformé les assureurs, et la consommation du service d’assurance par les assurés. Cette évolution a nécessité de largement restructurer les assureurs traditionnels, depuis l’opération de leur geste métier, à travers les modalités d’évolution des entreprises elles-mêmes, jusqu’à une transformation RH profonde. La digitalisation n’est néanmoins pas une finalité ; il s’agit d’un moyen d’évoluer et pour les meilleurs performeurs – prudents et déterminés – tirer pleinement les bénéfices d’un enrichissement plein de leur métier d’assureur.

[1] De 18,8 Mds € en 2002 à 39,4 Mds € en 2022, source : DREES

[2] De 60,4 M en 2002 à 67,4 M en 2022, source : INSEE

[3] 1800 acteurs en 2002, 668 en 2022, source : DREES

[4] Etude ACRP corroborant : Analyses et synthèses – La transformation numérique dans le secteur français de l’assurance, édition 2018 et 2022

[5] Vous allez commettre une terrible erreur, Olivier Sibony Flammarion, 2019

Trouvez-moi la solution, Olivier Sibony Flammarion, 2021

Abelya Partners cabinet de conseil spécialisé auprès des acteurs de l’assurance et de la protection sociale s’engage et se constitue pour accompagner ses clients dans leurs transformations responsables. Nous ne le faisons pas pour des raisons idéologiques, marketing ou pour résonner avec les modes du moment mais parce que nous considérons, compte tenu de notre expérience, que les transformations responsables sont le moyen le plus certain de créer de la valeur quoi qu’en dise les comptables ou technologues.

Cet article suscite une réaction, un commentaire, l’envie de débattre ? Contactez-nous !